Cách Tính Tỷ Lệ Giá Trị Xuất Khẩu

Doanh nghiệp bạn có hàng hóa xuất khẩu được hoàn thuế giá trị gia tăng (GTGT) nhưng chưa chắc chắn đơn vị có đủ điều kiện hoặc lo lắng không biết phải chuẩn bị hồ sơ những gì để được hoàn thuế GTGT. Hiểu điều đó, kỳ này IACHN viết bài chi sẻ chi tiết cách tính tỷ lệ hoàn thuế GTGT hàng xuất khẩu.

Doanh nghiệp bạn có hàng hóa xuất khẩu được hoàn thuế giá trị gia tăng (GTGT) nhưng chưa chắc chắn đơn vị có đủ điều kiện hoặc lo lắng không biết phải chuẩn bị hồ sơ những gì để được hoàn thuế GTGT. Hiểu điều đó, kỳ này IACHN viết bài chi sẻ chi tiết cách tính tỷ lệ hoàn thuế GTGT hàng xuất khẩu.

Định nghĩa cơ cấu xuất nhập khẩu

Cơ cấu xuất nhập khẩu hay còn gọi là tổng thể của những bộ phận giá trị hàng hóa, dịch vụ xuất – nhập khẩu và hợp thành tổng kim ngạch xuất nhập khẩu của các vùng, các quốc gia cùng những mối quan hệ ổn định, phát triển mạnh mẽ giữa các bộ phận đó dựa theo điều kiện kinh tế – xã hội nhất định trong thời kỳ nào đó.

Ở một cách hiểu khác, cơ cấu xuất nhập khẩu là kết quả phản ánh quá trình lao động hay sáng tạo ra các giá trị. Đây là góc nhìn chân thực nhất về bức tranh thị trường gồm trình độ lao động, yếu tố con người và sự tác động của các yếu tố này vào sự phân công lao động cả ở trong nước và quốc tế. Đây là yếu tố có tác động tỷ lệ thuận với sự thay đổi và phát triển của quốc gia đó.

Cơ cấu xuất nhập khẩu là gì?

Với đặc thù là giá trị hình thành nên cán cân xuất nhập khẩu, cơ cấu xuất nhập khẩu cũng có định nghĩa và các đặc điểm cơ bản, như những thành phần khác.

Các đối tượng hoàn thuế GTGT đối với hàng hóa, dịch vụ xuất khẩu.

Căn cứ pháp lý: Thông tư Số: 25/2018/TT-BTC ngày 16/03/2018 có hiệu lực ngày 01/05/2018 Sửa đổi, bổ sung Khoản 4 Điều 18 Thông tư số 219/2013/TT-BTC ngày 31/12/2013 của Bộ Tài chính (đã được sửa đổi, bổ sung theo Thông tư số 130/2016/TT-BTC ngày 12/8/2016 của Bộ Tài chính).

Theo tiết 4, điều 2 thông tư này quy định cụ thể như sau:

“4. Hoàn thuế đối với hàng hóa, dịch vụ xuất khẩu

a) Cơ sở kinh doanh trong tháng (đối với trường hợp kê khai theo tháng), quý (đối với trường hợp kê khai theo quý) có hàng hóa, dịch vụ xuất khẩu bao gồm cả trường hợp: Hàng hóa nhập khẩu sau đó xuất khẩu vào khu phi thuế quan; hàng hóa nhập khẩu sau đó xuất khẩu ra nước ngoài,có số thuế giá trị gia tăng đầu vào chưa được khấu trừ từ 300 triệu đồngt trở lên thì được hoàn thuế giá trị gia tăng theo tháng, quý; trường hợp trong tháng, quý số thuế giá trị gia tăng đầu vào chưa được khấu trừ chưa đủ 300 triệu đồng thì được khấu trừ vào tháng, quý tiếp theo.

Cơ sở kinh doanh trong tháng/quý vừa có hàng hoá, dịch vụ xuất khẩu, vừa có hàng hoá, dịch vụ tiêu thụ nội địa thì cơ sở kinh doanh phải hạch toán riêng số thuế GTGT đầu vào sử dụng cho sản xuất kinh doanh hàng hóa, dịch vụ xuất khẩu. Trường hợp không hạch toán riêng được thì số thuế giá trị gia tăng đầu vào của hàng hóa, dịch vụ xuất khẩu được xác định theo tỷ lệ giữa doanh thu của hàng hóa, dịch vụ xuất khẩu trên tổng doanh thu hàng hóa, dịch vụ của các kỳ khai thuế giá trị gia tăng tính từ kỳ khai thuế tiếp theo kỳ hoàn thuế liền trước đến kỳ đề nghị hoàn thuế hiện tại.

Số thuế GTGT đầu vào của hàng hóa, dịch vụ xuất khẩu (bao gồm số thuế GTGT đầu vào hạch toán riêng được và số thuế GTGT đầu vào được phân bổ theo tỷ lệ nêu trên) nếu sau khi bù trừ với số thuế GTGT phải nộp của hàng hóa, dịch vụ tiêu thụ nội địa còn lại từ 300 triệu đồng trở lên thì cơ sở kinh doanh được hoàn thuế cho hàng hóa, dịch vụ xuất khẩu. Số thuế GTGT được hoàn của hàng hóa, dịch vụ xuất khẩu không vượt quá doanh thu của hàng hóa, dịch vụ xuất khẩu nhân (x) với 10%.

Đối tượng được hoàn thuế trong một số trường hợp xuất khẩu như sau: Đối với trường hợp ủy thác xuất khẩu, là cơ sở có hàng hóa ủy thác xuất khẩu; đối với gia công chuyển tiếp, là cơ sở ký hợp đồng gia công xuất khẩu với phía nước ngoài; đối với hàng hóa xuất khẩu để thực hiện công trình xây dựng ở nước ngoài, là doanh nghiệp có hàng hóa, vật tư xuất khẩu thực hiện công trình xây dựng ở nước ngoài; đối với hàng hóa xuất khẩu tại chỗ là cơ sở kinh doanh có hàng hóa xuất khẩu tại chỗ.

b) Cơ sở kinh doanh không được hoàn thuế giá trị gia tăng đối với trường hợp: Hàng hóa nhập khẩu sau đó xuất khẩu mà hàng hóa xuất khẩu đó không thực hiện việc xuất khẩu tại địa bàn hoạt động hải quan theo quy định của pháp luật về hải quan; hàng hóa xuất khẩu không thực hiện việc xuất khẩu tại địa bàn hoạt động hải quan theo quy định của pháp luật về hải quan”

Như vậy, căn cứ vào quy định trên:

Đối tượng được hoàn thuế trong một số trường hợp xuất khẩu cụ thể như sau:

Một số lưu ý; Từ ngày 1/7/2016 đến trước ngày 1/2/2018, cơ sở kinh doanh không được hoàn thuế đối với trường hợp hàng hóa nhập khẩu sau đó xuất khẩu. Từ ngày 1/2/2018, cơ sở kinh doanh thực hiện theo hướng dẫn tại Khoản 2 Điều 1 Nghị định số 146/2017/NĐ-CP ngày 15/12/2017 có hiệu lực ngày 01/02/2018.( sửa đổi, bổ sung một số điều của Nghị định số 100/2016/NĐ-CP ngày 01/7/2016). (Có thể tham khảo ở: Công văn số Số: 473/TCT-CS ngày 02/02/2018 của Tổng Cục Thuế)

Cơ sở kinh doanh không được hoàn thuế giá trị gia tăng đối với trường hợp:

Cơ cấu xuất nhập khẩu thể hiện điều gì?

Xem thêm một số bài viết liên quan:

Xuất nhập khẩu là cụm từ gọi chung cho hoạt động xuất khẩu và nhập khẩu hàng hóa ra – vào thị trường. Nói đơn giản, xuất nhập khẩu là hoạt động kinh doanh giữa 2 hay nhiều quốc gia và vùng lãnh thổ với nhau.

Cơ cấu xuất nhập khẩu là tổng thể của những bộ phận giá trị hàng hóa, dịch vụ xuất – nhập khẩu và hợp thành tổng kim ngạch xuất nhập khẩu của các vùng, các quốc gia cùng những mối quan hệ ổn định, phát triển mạnh mẽ giữa các bộ phận đó dựa theo điều kiện kinh tế – xã hội nhất định trong thời kỳ nào đó.

Vì sao cần tính cơ cấu xuất nhập khẩu?

Cán cân xuất nhập khẩu được tính dựa trên cơ cấu xuất nhập khẩu. Tỷ số này giúp phản ánh được mức độ xuất – nhập khẩu của một quốc gia. Cơ cấu xuất nhập khẩu là một phần của hoạch định chiến lược xuất nhập khẩu hàng hóa, dịch vụ.

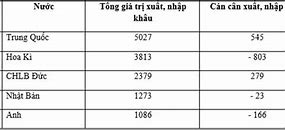

Từ các chỉ số này, ta thấy được tỷ trọng của từng thành phần trong cán cân xuất nhập khẩu. Dự đoán hay kết luận tổng quan về xu hướng xuất siêu hay nhập siêu của nền kinh tế trong một quốc gia hay 1 vùng lãnh thổ.

Ngoài ra, xuất nhập khẩu từ lâu đã trở thành một trong những động lực chủ yếu của sự tăng trưởng kinh tế. Góp phần ổn định kinh tế vĩ mô, tạo công ăn việc làm cho người dân. Đồng thời cũng nâng cao đời sống của người dân. Đây là hoạt động mang tính hoạch định và đóng góp về nhiều mặt.

Vì thế, để có được các phương án hoạch định cùng động thái chuyển biến cơ cấu hàng hóa xuất khẩu, phải có được cơ sở phản ánh khách quan và chính xác về tình hình này.

Cơ cấu xuất nhập khẩu thể hiện điều gì?

– Cơ cấu xuất khẩu hàng hóa giữa các nhóm hàng đang chuyển biến theo hướng tích cực hay tiêu cực. Điều này phản ánh lộ trình thực hiện mục tiêu Chiến lược phát triển xuất nhập khẩu theo từng thời kỳ của quốc gia. Bên cạnh đó, có biện pháp khắc phục và thay đổi khi tỷ trọng cơ cấu đi lệch hướng so với mục tiêu ban đầu. – So sánh sự dịch chuyển trong nội bộ từng nhóm hàng của xuất nhập khẩu. – So sánh hàng hóa xuất nhập khẩu của quốc gia, nhận xét xu hướng chuyển dịch từ các nguyên liệu thô sang sơ chế hoặc tăng hàm lượng có chế biến.

Cách tính tỷ lệ hoàn thuế GTGT hàng xuất khẩu

Để dễ hình dung, mời bạn đọc theo dõi Ví dụ sau:

Công ty A kê khai thuế theo tháng vừa xuất khẩu mặt hàng X và có bán hàng hóa trong nước; công ty đã hoàn thuế đến thời điểm tháng 05/2022 hiện tại công ty xin hoàn thuế GTGT đến hết T7/2022.

Giá trị VAT còn được khấu trừ tại tờ khai tháng 5 là: 15.310.879 đ.

Doanh thu bán trong nước chịu thuế VAT 10%.

Thuế GTGT đầu vào của hàng xuất khẩu là: (3.456.483.480 / 4.002.899.705) x 413.121.089 = 339.752.628 đ

Thuế GTGT hàng nội địa phải nộp là: 74.641.623 – ( 413.121.089 – 339.752.628) = 1.273.161đ

Thuế GTGT được hoàn là : 339.752.628 – 1.273.161 = 338.479.467 đ

(Số thuế GTGT được hoàn thỏa mãn lớn hơn 300 triệu và nhỏ hơn 10% Doanh thu hàng xuất khẩu trong kỳ ( 345.648.348 ) )